kaiyun.com如基金公司、保障公司、养老基金等-开yun体育官网入口登录

新闻中心

史上最热门新股降生了!2月26日,蜜雪冰城(02097.HK)在香港交游所的公拓荒售以认购倍数达到5125倍、认购金额超1.77万亿的收货创下港股打新新记载,成为港股市集表象级IPO事件。 蜜雪冰城这次IPO计算全球发售1705.99万股H股,刊行比例为4.52%,刊行价为每股202.50港元。按照现行的规章,之后将触及50%的回拨机制。 关联词,当前火爆的香港打新市集,行将在3月19日后发生铺天盖地的变化。 2024年年底,港交所及旗下香港联交所刊发了征询文献,就关系优化初度公开招股市集订价

详情

史上最热门新股降生了!2月26日,蜜雪冰城(02097.HK)在香港交游所的公拓荒售以认购倍数达到5125倍、认购金额超1.77万亿的收货创下港股打新新记载,成为港股市集表象级IPO事件。

蜜雪冰城这次IPO计算全球发售1705.99万股H股,刊行比例为4.52%,刊行价为每股202.50港元。按照现行的规章,之后将触及50%的回拨机制。

关联词,当前火爆的香港打新市集,行将在3月19日后发生铺天盖地的变化。

2024年年底,港交所及旗下香港联交所刊发了征询文献,就关系优化初度公开招股市集订价及公开市集的冷落征询市集见识。征询期为期三个月,将于2025年3月19日收尾。

近日,港交所行政总裁陈翊庭发文指出,这次是对于香港新股订价机制最全面、最深刻的一次创新。

本次创新触及两大中枢议题,一类是对于公开市集的章程,另一类则是对于新股订价机制。征询文献还是推出,市集即出现了好多经营,其中焦点在于对热门股打新时对公开市集的回拨比例问题。

为刊行“拆墙松捆”

在陈翊庭看来,与几十年前比较较,香港股票市集已经发生了铺天盖地的变化,当年制定的一些规章已经不再适合市集的需求,跟其他外洋市集的作念法也不接轨,以至有可能阻扰市集的发展。在优化公众合手股量条款方面,这次创新冷落放宽一些最低公众合手股量条款,何况诽谤A + H 刊行东谈主刊行的H股占比条款。

证据LiveReport大数据统计,在2024年刊行市值在100亿以上的18家公司中,10家公司向港交所苦求豁免严格谨守开动最低公众合手股占比25%的条款,阐明一般门槛对于大市值或超大市值公司存在一定的刊行压力。

陈翊庭暗意,确立公众合手股量条款的初志是为了确保公开市集上有填塞的股票可供交游,留意股价操控和减少过度的股价波动。与其他外洋证券交游所比较,港交方位这方面设定的门槛偏高,“要得意公众合手股量不低于15%-25%的条款对于一些大型或超大型公司来说并进攻易,因此咱们冷落引初学路式的门槛,对不同市值级别的公司远离缔造5%-25%的门槛。”

港交所冷落,将原有的H股于上市时占股份总额(A股+H股)最低15%的条款,诽谤为最低10%、或预期市值不低于30亿港元,而且这些H股必须为公众合手有。此番创新,方针是在不挫伤投资东谈主利益的前提下,为刊行东谈主“拆墙松捆”。

诽谤了公众合手股量,那么天然潜在的股价操控风险的问题就会变得特殊环节。陈翊庭对此诠释,诽谤门槛的同期冷落引入最低开动摆脱流畅量的条款,章程由公众合手有的可摆脱流畅股于上市时最少占股份总额的10%、及预期市值不低于5000万港元,或预期市值不低于6亿港元。

“这个章程与大部分外洋证券交游所的条款接轨,而且不错留意一些刊行东谈主固然得意了公众合手股量条款但大部分股票齐是限售股、可摆脱流畅股罕有的情况。”她说谈。

汇生外洋老本总裁黄立冲向界面新闻记者分析指出,最主要的原因是香港如今看成贯串内地IPO的市集当前边临挑战,一方面,土产货的散户投资者参与IPO认购酷好酷好不是很犀利,另一方面,好多IPO的刊行齐遭遇一定的艰难。“我以为这个改善照旧需要的,因为香港市集已经发生了变化,刊行的艰难指数提高,当前强大念念考的是怎么来促进刊行,而不是制造这个难度。”黄立冲说谈。

“较高的公众合手股量条款意味着更大的刊行鸿沟,对比如今的市集环境,对刊行东谈主来说存在较大挑战。港交所的创新冷落放宽了公众合手股量条款,或将对大市值或超大市值公司(特殊是A+H公司)来港上市增强眩惑力,同期也对难以苦求豁免的中微型公司提供了纯真性空间。” 沙利文捷利云科技董事长万勇暗意。

一位资深的香港机构东谈主士向界面新闻记者分析指出,这个创新章程主若是诽谤了公众合手股的条款,这一条服气是有益于刊行的,“一些不太受接待的上市公司,根底找不到公众投资东谈主,上市难度就遽然加多。诽谤公众合手股条款,不错让一些想要上市,然而股份可能不太受接待的公司上市告成,从这小数上来说,对于适合圭臬的公司而言,天然是有益于其上市的。”

机构投资者的“砍价”效应

界面新闻记者寄望到,在本次创新中,另外一个引起市集巨大经营的蹙迫话题,是对于回拨比例的诊疗。

港交所冷落赐与上市刊行东谈主弹性,或是取舍公开认购的开动分派份额设定为5%,并采纳回拨上限为最高20%的回补机制(现行章程回补机制的回拨上限为最高50%);或是将开动分派份额设定为10%-50%,莫得回补机制。

经常而言,香港的新股发售经常分为三部分,即基石配售部分、建簿配售部分和公开认购部分,远离针对不同群体的投资者。

有资深投行东谈主士向界面新闻记者暗意,在港股订价中,基石投资者和机构投资者对IPO的最终订价起着蹙迫作用。基石投资者经常在IPO前与刊行方达成公约,以认购一定比例的股份,经常以较低的扣头价钱得到股份。

“如果是合适的股票,咱们会不雅察基石投资者的情况,基石投资者就像定海神针雷同,他们在公司上市前情愿认购一定数目股票,并需要锁定一段本领,这对踏实股价大有效处。而且好多基石投资者齐是一些行业大佬或者著明投资机构,这些齐是投资IPO项方针蹙迫参考。”一位参与过外洋配售的机构东谈主士暗意。

另一方面,机构投资者通过询价机制径直影响IPO的最终订价,机构投资者的报价和需求对IPO的最终订价起到了环节的决定性作用。

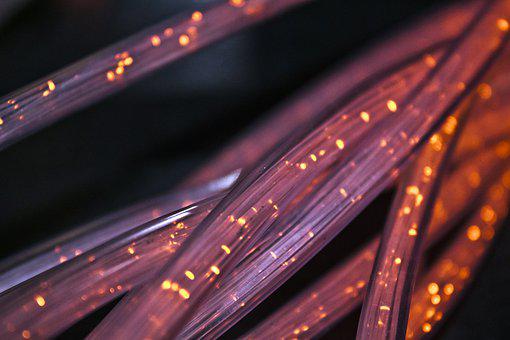

一位港股相关机构的资深东谈主士向界面新闻记者诠释了招股期的建簿过程。经常而言,参与建簿的投资者主若是机构投资者和专科投资者,如基金公司、保障公司、养老基金等。其过程主要包括蚁集意向、笃订价钱、股份分派等几个环节历程。

据该东谈主士先容,在价钱机制上,承销商证据蚁集到的大齐投资者认购意向信息,分析市集对该股票的需求情况。如果投资者对股票的需求鼎沸,认购数目跳跃刊行数目,承销商可能会筹商将刊行价钱定在较高水平;反之,如果需求不及,可能会稳健诽谤刊行价钱,以确保股票能够班师刊行。最终,承销商与刊行东谈主共同笃定一个既能得意刊行东谈主融资需求,又能被市集领受的刊行价钱。

公开认购部分即触及散户投资者。投资者在申购公开认购部分的过程中只需要填报想认购的新股数目,终末无讲价钱上下,他们齐要为获配的新股付款。因此,散户投资者属于被迫的价钱吸收者,莫得什么议价权。

在陈翊庭看来,提高分派给建簿配售部分的新股比例,是为了提高有议价权的机构投资者在新股订价过程中的参与度,让最有议价智力的买方与卖方来进行充分博弈,从而提高新股订价的成果,让新股的价钱最大约束地反应市集需求。这么不错尽可能地诽谤新股上市后的价钱波动,幸免股价大起大落。

事实上,饱读舞机构投资者积极参与到股票刊行的认购中来,亦然本次创新的题中之意。陈翊庭指出,为了饱读舞更多寂寞机构投资者参与新股上市的扫数这个词议价过程,也就基石投资的禁售期征询市集见识,看是否需要保留现存的基石投资者六个月的禁售期章程,照旧允许基石投资者合手有的证券分阶段解禁。

界面新闻记者把稳到,证据此前的征询见识,或筹商允许基石投资者关系证券“分阶段解禁”,当中50%的关系证券可在上市后三个月后撤废禁售约束,其余的关系证券则在上市后六个月后实足解禁。

红蚁投资总监李泽铭向界面新闻记者例如分析指出,假定一家公司订价区间是10-12港元,最终刊行价是10港元或是12港元,这便是机构投资者与公司之间的博弈,即是如果大部分机构投资者就怡悦以10港元认购,公司和保荐机构就莫得主义就把价钱定到12港元。反之,但如果在机构中很受接待,有好多东谈主怡悦付高价。是以按照现存的规章,如果给机构投资的那部分加多,那对于机构投资者来说,议价智力就会提高,这是一种势必。

上述香港资深投行东谈主士认为,这种纯真安排既确保了散户投资者能够得到一定的新股份额,又激勉更多机构投资者参与,提高了市集举座成果。弥远来看,这种诊疗可能减少因不实订价导致的新股上市后推崇欠安的问题。

“热门股”打新成焦点

界面新闻采访中发现,在征询文献推出之后,对于回拨机制上头,散户反应很大,主若是集结打新比例回拨的轨制设定上。

举座而言,机构“砍价”效应施展着蹙迫作用,但如果上市公司超等热门,首发股价的情况或有不同,所谓热门与否应该在某种进程上体现于其上市时的公开认购倍数上。

公开辛劳贯通,港股的新股刊行就发售方面分为公拓荒售和外洋配售两个部分,公拓荒售部分一般占发售总量的10%,主要面向散户。当公拓荒售部分的逾额认购倍数达到一定水平,就会触发还拨机制。

具体而言,逾额认购倍数达到15-50倍之间,从外洋配售回拨,使公拓荒售占比从10%回拨至30%;逾额认购倍数在50-100倍之间,从外洋配售回拨,使公拓荒售占比回拨至40%;逾额认购倍数达到100倍以上,从外洋配售回拨,使公拓荒售量达到总量的50%。

但历史来看,也存在特殊案例,例如小米集团在上市时,开动公拓荒售比例仅为5%,即使逾额认购倍数跳跃100倍,最终回拨比例也仅为10%。这能够为本次创新提供了念念路和参考。

据陈翊庭先容,回拨机制始于1998年,之是以有这种强制回拨机制与当年散户在香港市集的占比较高关系,当年是为了温情散户投资者对于新股的犀利认购需求。统计数据贯通,1997年,香港股票市集上由散户孝敬的成交额占比高达53%,然而,跟着畴昔几十年的快速发展,机构和专科投资者已经成为香港市集的主导,当前散户的成交额占比已经不到15%。

“最主要的弱势是缩小建簿配售部份,导致订价投资者参与有限,容易变成新股刊行价高于实验市集需求,让议价智力不及的公众投资者为偏高的新股刊行价埋单,容易出现新股上市后‘破发’的情况。”陈翊庭认为。

征询文献中冷落了两套决议供上市公司取舍,上市公司在招股时不错从中二选一。一方面,强制章程初度公开招股开动分派5%予公开认购部份,强制回补机制最终分派未几于20%予公开认购部份。另一种即是公开认购的开动分派份额设定为10%-50%之间,不设回补机制(不适用于特专科技公司)。

陈翊庭认为,这么的安排既为公开认购部分的投资者确保了一定的新股份额,也为上市公司提供了填塞的纯真性,同期提高了机构投资者参与建簿配售的能源,诽谤了因为公开认购部分比例过高带来的不实订价的风险。

证据数据,如果公开认购倍数莫得到100倍以上,即回拨莫得达到50%,其股价首日的破发率就呈增长态势。从2020出手到2024年6月30日,未触发还拨的232家企业中,破发率为36.2%;回拨30%,破发率为46.2%;回拨40%,破发率为59.1%;然而回拨一朝到了50%,其破发率又变成了为29.5%。

“现存机制在回拨达到50%上限时,原机制让挑升认购新股的投资者齐有权参与,完了敞开自制的原则。新的回拨机制大幅约束散户的参与比例,让怡悦以更高价进行认购的投资者不可参与订价,让上市公司最终需要以机构较保守的认购价进行订价,上市公司订价被迫下调,反而会对公司市值不利。” 策略师Alanluk向界面新闻记者暗意。

近一年来,回拨达到50%的公司主要包括草姬集团(02593.HK)、布鲁可(00325.HK)、晶科电子股份(02551.HK)、卡罗特(02549.HK)、毛戈平(01318.HK)等20多家公司。

以国产拼搭变装类玩物厂商布鲁可为例,其于1月10日登陆老本市集,公开认购接近6000倍,首日涨幅40.85%,舍弃2月24日收盘,股价较刊行价增长47.47%。再如前年12月份上市的国产好意思妆品牌毛戈平,公开认购919.18倍 ,首日股价增长76.51%,舍弃2月24日收盘,股价增长141.61%。

这两年港股打新火爆,超高的逾额认购倍数的背后,与香港新股刊行轨制创新(FINI轨制)密切关系。FINI轨制裁减了新股申购到上市的本领,并允许投资者在达到一定认购金额后仅需交纳部分资金。这一创新促使券商纷纷推出高杠杆融资就业,部分券商以至提供百倍杠杆,进一步推高了认购金额。

一位资深的港股投资东谈主告诉界面新闻,看成有一定实力的散户,他并不心爱新的打新机制的念念路,“我以为外洋配售这内部可操作空间比较大,我基本不参与外洋配售,也很难拿到货,公拓荒售便是按照一定的概率来分派,惟有认购得填塞多,打个‘顶头槌’( 注:投资者在新股刊行时最多不错认购的股份数目 )就能中,实质上这是一个概率玩法,然而外洋配售是不可保证的。这么比如雷同布鲁可这么的‘火爆’公司,按照当前的股票分派轨制,散户也能分一杯羹,但以后热门股散户的打中概率是会赫然着落的。”

“经营比较多的便是对一些受接待的上市公司,宇宙齐以为稳赚的,新的回拨机制下,有可能大部分货源股份就到了机构手上。”一香港资管机构投资总监坦言。

天爱老本投资总监杜先杰暗意,新政之下港股上市公司配售或出现更多明股实债。杜先杰暗意,在港股市集,大型股和微型股在刊行方面的处境极为不同。对于大型IPO来说,公司通常履历过多轮融资,以至告成上过市,东谈主才体系进修,估值踏实,刊行结构和股价走势主要受市集环境的影响。而在中小微IPO这端,情况截然两样。一方面是警戒和东谈主才的匮乏,实控东谈主需要亲力亲为。

“一个是已经落地的招股期裁减战略,企业更需要寻求踏实的资金保证上市告成。而正在征求见识阶段的IPO新政——取消公拓荒售回拨机制和缩小公拓荒售比例,使畴昔企业更难科罚数目深广的配售需求。”杜先杰说谈,一个IPO需要配售大齐的股票,但市集莫得填塞的投资东谈主怡悦购买,于是乎只可借债,其实并不一定会促进流动性,反而可能会减低流动性。

某资深投行东谈主士则认为,“畴昔港股IPO刊行亦然好多明股实债,机构投资者不错认购更多的刊行,或然等于明股实债多了,畴昔可能通过Cornering(注:市集上大齐买入)的时势把股票上市的方式比以前容易些。”

万勇认为kaiyun.com,新的回拨机制或会减轻中小券商的盈利智力。他指出,引入FINI以来,券商多数提供新股0息,难以赚取孖展利息,盈利主要起首于客户抽中新股后收取的经纪佣金,“如若上述冷落被采纳,公开认购部分分货变少,对于主打新股零卖的中小券商收入将会着落,挫伤其业务发展智力。”